ETF & ETF Sparpläne - umfassend und verständlich erklärt

Markus G

zuletzt aktualisiert am: 20. Dezember 2023

Einleitung – ETF & ETF Sparplan Ratgeber

Auf der Suche nach geeigneten Strategien zur intelligenten Kapitalanlage und zur schrittweisen Vermögensbildung auf internationalen Kapitalmärkten eröffnen sich vielfältige Möglichkeiten zur Umsetzung dieses Vorhabens. Eine äußerst populäre Methode besteht darin, in Exchange Traded Funds (ETFs) und ETF-Sparpläne zu investieren.

Innerhalb des breiten Spektrums an Finanzinstrumenten hat sich zweifellos der Exchange Traded Fund, im Folgenden als ETF bezeichnet, als ein herausragendes und weitreichend anerkanntes Trendprodukt etabliert.

In den letzten Jahren hat kaum ein anderes Anlageinstrument einen vergleichbaren Anstieg in der Nachfrage und Beliebtheit erfahren wie ETFs und die damit verbundenen Sparpläne. Doch warum ist das so? Lassen sie uns im nun folgenden Ratgeber das Thema “ETF” und “ETF Sparpläne” etwas genauer betrachten. Von der Definition, über die Entstehungsgesichte, den verschiedenen Arten, Funktionsweisen, Vor- und Nachteilen dieser Anlageinstrumente bis hin zu allem, was sie als Anleger zu ETF Sparplänen wissen sollten.

Lassen sie uns nun jedoch mit ein paar Zahlen anfangen, bevor wir zur Definition von ETFs übergehen.

ETFs erfreuen sich steigender Beliebtheit

Der Markt für börsengehandelte Fonds (ETFs) hat sowohl in Europa als auch in den USA in den letzten Jahren eine beeindruckende Entwicklung durchlaufen.

In Europa verzeichnete die Anzahl der ETFs einen rasanten Anstieg von 2002 bis 2022. Während im Jahr 2002 lediglich etwa 100 ETFs verfügbar waren, stieg diese Zahl bis 2022 auf über 6.000 an.

Die folgende Grafik illustriert die weltweite Entwicklung der Anzahl der Exchange Traded Funds von 2003 bis Ende 2022.

Die Vermögenswerte (Assets under Management, AUM) haben sich ebenfalls vervielfacht und erreichten im Jahr 2022 einen Wert von etwa 800 Milliarden Euro. Dieser signifikante Anstieg ist der wachsenden Nachfrage nach solchen Fonds zuzuschreiben, die aufgrund ihrer Flexibilität, Kosteneffizienz und Diversifikationsmöglichkeiten immer beliebter werden.

Ein vergleichbarer Trend zeigte sich auch in den USA, wo sowohl die Anzahl der Exchange Traded Funds als auch das verwaltete Anlagevermögen (Assets under Management, AUM) stark anstiegen.

Im Jahr 2002 gab es in den USA lediglich etwa 100 ETFs mit einem verwalteten Anlagevermögen von rund 40 Milliarden US-Dollar. Zwei Jahrzehnte später verzeichnete man eine deutliche Zunahme auf über 4.000 verfügbare ETFs mit einem beeindruckenden verwalteten Anlagevermögen von rund 4,5 Billionen US-Dollar – und dieser Trend setzt sich weiterhin fort.

Diese Informationen basieren auf Industrieberichten, wie etwa dem ETFGI-Bericht und dem Bericht von BlackRock.

Was ist ein ETF (Exchange Traded Fund)?

Machen wir nun weiter damit, was man unter dem Anlageprodukt als Anleger im Detail verstehen muss, also der allgemein geltenden ETF-Definition:

Ein Exchange Traded Fund (ETF) ist ein Finanzinstrument, das Investoren die Möglichkeit bietet, breit diversifiziert in eine Vielzahl von Wertpapieren zu investieren, die einen bestimmten Index abbilden. ETFs werden an Börsen gehandelt und sind so konzipiert, dass sie die Wertentwicklung des zugrunde liegenden Index nachbilden, sei es ein Aktienindex (z.B. dem S&P 500, dem MSCI World, dem Dax etc.) , Anleihen-Index, Rohstoffindex oder ein anderer marktbasierter Index.

ETFs kombinieren die Eigenschaften von Investmentfonds und Aktien. Sie bieten Anlegern die Chance, in verschiedene Wertpapiere innerhalb eines Sektors oder einer Anlageklasse zu investieren, ohne jeden einzelnen Wertpapierkauf tätigen zu müssen. ETFs können während der Handelszeiten an Börsen wie Aktien gekauft oder verkauft werden und bieten somit eine hohe Liquidität. Die Preise der ETF-Anteile werden kontinuierlich durch Angebot und Nachfrage bestimmt und können leicht in Echtzeit überwacht werden.

Diese passiven Fonds werden von Asset-Management-Unternehmen wie Blackrock ishares, Vanguard, Amundi, Invesco etc. aufgelegt und verwaltet.

Wie eingangs bereist erwähnt: Exchange Traded Funds haben in den letzten Jahren deutlich an Popularität gewonnen, weil sie eine günstige und flexible Möglichkeit bieten, in den Aktienmarkt zu investieren. Sie sind in der Regel kosteneffizienter als aktiv gemanagte Fonds und bieten eine breitere Diversifikation als der Kauf einzelner Aktien.

Feststellung: Es gibt viele verschiedene Arten von ETFs, die auf verschiedene Märkte und Anlageklassen ausgerichtet sind, so dass Anleger ihr Portfolio entsprechend ihren Zielen und Risikotoleranz anpassen können. Dazu später in diesem ETF-Ratgeber mehr. Doch vorab die Frage, wer diese Fonds-Art eigentlich erfunden hat beziehungsweise wo sie als Anlageinstrument ihren Ursprung haben.

Wer hat den ETF erfunden? Wo hat diese Fonds-Art ihren historischen Ursprung?

Die Frage nach dem Ursprung, dem eigentlichen Erfinder, ist erstaunlicherweise alles andere als simpel zu beantworten. Die Suche nach einer eindeutigen Antwort gestaltet sich äußerst herausfordernd, da selbst das Internet nur begrenzte Informationen zu dieser Frage bereitstellt.

Wikipedia? Fehlanzeige!

Diverse Investment-Info-Plattformen? Fehlanzeige!

Ein kleiner Hinweis findet sich ausgerechnet auf der kanadischen Seite von iShares, denn dort findet sich ein entsprechender Eintrag, bei dem es um den allerersten ETF geht.

Und da geht es um einen gewissen John Clifton „Jack“ Bogle. Exakt jener Mister Bogle, der seit 1999 vom Fortune Magazin als 4. Investment-Manager überhaupt zu den „Giants of the 20th Century“ erklärt wurde.

Und da geht es um einen gewissen John Clifton „Jack“ Bogle. Exakt jener Mister Bogle, der seit 1999 vom Fortune Magazin als 4. Investment-Manager überhaupt zu den „Giants of the 20th Century“ erklärt wurde.

Er war es, der im Jahr 1976 mit seiner Investmentfirma Vanguard den ersten öffentlich zugänglichen Indexfonds auf den Markt brachte und infolgedessen, den Titel des vermeintlichen “Vaters aller ETFs” erhielt.

Eine Titulierung, die ihm persönlich außerordentlich missfiel. Denn als erklärter Verfechter einer langfristigen Anlagestrategie war Bogle skeptisch, wenn nicht gar komplett ablehnender Haltung gegenüber der Kombination aus Indexfonds und Börsenhandel. Folglich wurde der von ihm beziehungsweise Vanguard aufgelegte Indexfonds auf den S&P 500 nie an der Börse gehandelt …..

Dennoch machte aus Sicht von Bogle die Auflage eines Indexfonds durchaus Sinn, denn im Laufe seiner Karriere als Investment-Manager und Gründer von Vanguard reifte in Ihm die Erkenntnis, dass es den wenigsten Fondsmanagern (sich selbst einschließend) auf Dauer gelingt, den breiten Aktienmarkt zu schlagen.

Warum also den Anleger die Kosten für ein aktives Management bezahlen lassen, wenn ein solch aktiv gemanagter Fonds ohnehin nicht besser performt als der Markt? Kosten, die zu Lasten der Rendite und damit zu Lasten des Anlegers gehen? Lösung?

Einfach einen Fonds auf den Index anlegen, und zwar ohne aktives Management (also passiv). Der einzige Unterschied zu den heutigen Exchange Traded Funds? Bogle brachte seine Indexfonds nicht an die Börse. Dennoch schaffte er mit der Entwicklung des ersten Indexfonds die Grundlage für die ersten (dann börsengehandelten) ETFs.

Und an dem Punkt kommt ein gewisser Nathan Most ins Spiel. Der erste Exchange Traded Fund (ETF), der SPDR S&P 500, wurde 1993 von der American Stock Exchange (AMEX) in Zusammenarbeit mit State Street Global Advisors aufgelegt. Der SPDR ETF wurde entwickelt, um Anlegern die Möglichkeit zu geben, in den S&P 500 zu investieren, indem sie einfach Anteile an einem einzelnen ETF kaufen und verkaufen konnten.

Und an dem Punkt kommt ein gewisser Nathan Most ins Spiel. Der erste Exchange Traded Fund (ETF), der SPDR S&P 500, wurde 1993 von der American Stock Exchange (AMEX) in Zusammenarbeit mit State Street Global Advisors aufgelegt. Der SPDR ETF wurde entwickelt, um Anlegern die Möglichkeit zu geben, in den S&P 500 zu investieren, indem sie einfach Anteile an einem einzelnen ETF kaufen und verkaufen konnten.

Der Pionier hinter dem SPDR ETF ist der bereits eingangs erwähnte amerikanische Finanzexperte Nathan Most, der später von der SEC (US Securities and Exchange Commission) als der “Vater des ETFs” bezeichnet wurde. Er hatte die Idee, einen ETF auf den S&P 500 zu schaffen, um Anlegern eine einfache und kosteneffiziente Möglichkeit zu geben, in den breiten Aktienmarkt zu investieren.

Wissenswert:

ETFs haben ihren historischen Ursprung in den USA, aber seitdem haben sie sich auf der ganzen Welt verbreitet. In Deutschland sind ETFs seit dem Jahre 2000 handelbar. Am 11. April 2000 platzierte Merrill Lynch die ersten beiden ETFs an der Deutsche Börse in Frankfurt am Main – den LDR DJ Stoxx 50 und den LDR DJ Euro Stoxx 50. Derzeit sind an der Börse in Frankfurt rund 1.500 ETFs frei handelbar.

Welche Assetklassen finden bei ETFs Verwendung?

Exchange Traded Funds können aus einer Vielzahl von Assetklassen bestehen, darunter:

Aktien

Dies sind die am häufigsten vorkommenden ETFs. Sie bestehen aus einem Korb von Aktien, die einen bestimmten Index (z.B. S&P 500) oder eine bestimmte Branche (z.B. Technologie) nachbilden. Anleger können Anteile an einem Aktien-ETF erwerben, um ihr Portfolio zu diversifizieren und von der Wertentwicklung der im ETF enthaltenen Unternehmen zu profitieren.

Anleihen

Hier besteht der Fund aus einem Korb von Anleihen, die von Unternehmen und Staaten beziehungsweise deren Regierungen ausgegeben werden. Sie bieten Anlegern die Möglichkeit, in festverzinsliche Wertpapiere zu investieren und von den Zinszahlungen zu profitieren.

Rohstoffe

Sie bestehen aus einem Korb von Rohstoffen wie Gold, Silber, Platin, Öl, edlen Metallen, seltenen Erden oder Landwirtschaftsprodukten. Sie bieten Anlegern die Möglichkeit, in die Wertentwicklung von Rohstoffen zu investieren und von Preisschwankungen zu profitieren.

Immobilien

Diese ETFs stellen einen Korb von Immobilienunternehmen oder -Immobilien dar. Sie bieten Anlegern die Möglichkeit, in die Wertentwicklung von Immobilien zu investieren und an Wertsteigerungen und / oder Mieteinnahmen sowie Veräußerungsgewinnen zu partizipieren.

Kryptowährungen

Dies sind ETFs, die in Kryptowährungen wie Bitcoin, Ethereum, Ripple etc. investieren. Sie bieten Anlegern die Möglichkeit, in die Wertentwicklung von Kryptowährungen zu investieren und von Preisschwankungen zu profitieren. Die Anzahl dieser ETFs ist momentan jedoch sehr überschaubar. Zudem gelten sie als hochspekulativ.

Spezifische Anlage-Themen

Diese ETFs investieren in Unternehmen, die in bestimmten Branchen oder mit bestimmten Themen wie Nachhaltigkeit, Künstliche Intelligenz, BioTech, E-Mobilität oder Wasserstoff-Technologie etc. eng verbunden sind. Sie bieten Anlegern die Möglichkeit, in bestimmte Branchen oder Themen zu investieren, die sie interessieren oder die sie für zukunftsträchtig halten.

Welche Arten von Exchange Traded Funds gibt es?

In der Welt der Exchange Traded Funds (ETFs) gibt es eine Vielzahl von Arten und Varianten, die es Anlegern ermöglichen, in verschiedene Anlageklassen, Regionen und Anlagestile zu investieren. Diese Vielfalt eröffnet Investoren die Möglichkeit, ihre Portfolios auf vielfältige Weise zu diversifizieren und ihre Anlagestrategien präzise umzusetzen.

Schauen wir uns in diesem Zusammenhang die verschiedenen Arten von ETFs an:

Index-ETFs

Eine häufig vorkommende Form von ETFs sind die sogenannten Index-ETFs. Sie zielen ausschließlich darauf ab, die Performance eines spezifischen Index, wie beispielsweise den S&P 500, den MSCI World oder auch den DAX nachzubilden. Index-ETFs bestehen aus einem Portfolio von Aktien, die den Bestandteilen des zugrunde liegenden Index entsprechen. Dies ermöglicht Anlegern, in eine breite Palette von Unternehmen zu investieren, die im Index vertreten sind, ohne die Einzelaktien erwerben zu müssen. Diese Form der Investition bietet eine breite Diversifikation und erleichtert gleichzeitig den Zugang zu verschiedenen Marktsegmenten.

Branchen (Sektoren)-ETFs

Eine weitere Kategorie von ETFs sind die Branchen-ETFs, die in Unternehmen investieren, die in bestimmten Wirtschaftszweigen tätig sind, wie zum Beispiel Technologie, Energie oder Gesundheit. Sie bieten Anlegern die Möglichkeit, gezielt in spezifische Wirtschaftssektoren zu investieren, sei es aufgrund persönlichen Interesses oder der Einschätzung, dass bestimmte Branchen in der Zukunft vielversprechend sind. Diese Art von ETFs ermöglicht es Investoren, gezielte Positionen in bestimmten Industrien einzunehmen.

Regionen-ETFs

Regionen-ETFs sind eine weitere Variante, die in Unternehmen investieren, die in bestimmten geografischen Regionen tätig sind, wie zum Beispiel Schwellenländer, Europa oder die USA. Investoren können somit gezielt in die Wirtschaftsleistung und das Wachstum einer bestimmten Region eintauchen, die sie als attraktiv erachten. Regionen-ETFs bieten eine effiziente Möglichkeit, geografische Diversifikation in ein Portfolio zu integrieren und von den Entwicklungen in unterschiedlichen Teilen der Welt zu profitieren.

Anlage-Stil-ETFs

Schließlich gibt es Anlage-Stil-ETFs, die in Unternehmen investieren, die bestimmten Anlagestilen oder -strategien entsprechen, wie beispielsweise Value-, oder Growth-Investing. Diese ETFs ermöglichen es Anlegern, ihre Präferenzen für bestimmte Anlagestile umzusetzen und in Unternehmen zu investieren, die diesen Stilen entsprechen. Diese Flexibilität eröffnet Investoren die Möglichkeit, ihre Portfolios entsprechend ihren individuellen Anlagezielen und -strategien zu gestalten.

Insgesamt bieten die verschiedenen Arten von ETFs eine breite Palette an Möglichkeiten für Anleger, ihre Portfolios zu gestalten und ihre finanziellen Ziele zu verfolgen.

Erkenntnis: ETFs sind hochflexible Anlageinstrumente

Womit an dieser Stelle deutlich wird, das ETFs ein mehr als flexibles Anlageinstrument darstellen, das es Anlegern ermöglicht, ihr Portfolio entsprechend ihren Zielen und Risikotoleranz anzupassen. So können ETFs aus verschiedenen Assetklassen kombiniert werden, um ein ETF-Portfolio zu diversifizieren und das Risiko zu minimieren. Und genau das macht, neben einigen anderen Eigenschaften, zu denen wir im weiteren Verlauf dieses Ratgebers kommen, dieses Anlageinstrument für sehr viele Anleger zunehmend attraktiv.

Doch bevor wir diese Punkte behandeln, wollen wir uns noch die verschiedenen Konstruktions-Arten von Exchange Traded Funds ansehen. Denn auch hier gibt es Unterschiede, die ein Anleger kennen sollte, wenn er gedenkt sein Kapital in dieses Anlageinstrument zu investieren.

Dabei geht es grundsätzlich um die folgenden Varianten:

- Ausschüttender ETF versus thesaurierendem ETF

- Physisch replizierendem versus synthetischem ETF

Was ist der Unterschied zwischen ausschüttendem und thesaurierendem ETF?

Der Hauptunterschied zwischen ausschüttendem und thesaurierendem ETF ist, wie Gewinne reinvestiert werden.

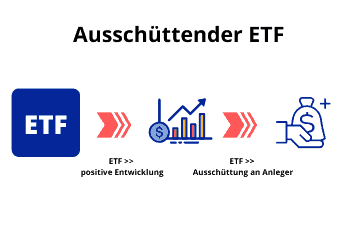

Funktionsweise – Ausschüttender ETF

Bei einem ausschüttendem ETF werden Gewinne in Form von Dividenden an die Investoren ausgeschüttet und nicht reinvestiert. Ausschüttende ETFs sind also für Investoren geeignet, die eine regelmäßige, passive Einkommensquelle benötigen.

Bei einem ausschüttendem ETF werden Gewinne in Form von Dividenden an die Investoren ausgeschüttet und nicht reinvestiert. Ausschüttende ETFs sind also für Investoren geeignet, die eine regelmäßige, passive Einkommensquelle benötigen.

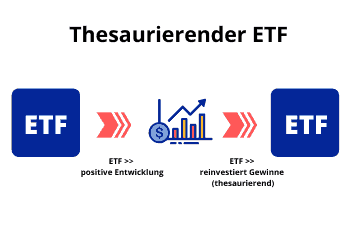

Funktionsweise – Thesaurierender ETF

Bei Thesaurierungsfonds hingegen werden Gewinne nicht an die Investoren ausgeschüttet, sondern direkt in den Fonds reinvestiert. Thesaurierende ETFs können also gut für Investoren geeignet sein, die eine langfristige Investition und das Maximum an Rendite durch einen Zinseszins-Effekt anstreben.

Bei Thesaurierungsfonds hingegen werden Gewinne nicht an die Investoren ausgeschüttet, sondern direkt in den Fonds reinvestiert. Thesaurierende ETFs können also gut für Investoren geeignet sein, die eine langfristige Investition und das Maximum an Rendite durch einen Zinseszins-Effekt anstreben.

Vor- und Nachteile – Ausschüttender ETF versus Thesaurierendem ETF

Beide Arten bieten in Summe entsprechende Vor- und Nachteile, deren sich Anleger vor der Auswahl des passenden Funds bewusst sein sollten. Schauen wir uns also nun nach der entsprechenden Definition und Erläuterung dieser beiden ETF-Varianten, die angesprochenen Vor – und Nachteile in einer Übersicht etwas genauer an:

Ausschüttende ETFs

Vorteile:

- Anleger erhalten regelmäßig Ausschüttungen aus den Erträgen des ETFs, was ihnen die Möglichkeit gibt, von den Erträgen zu profitieren, entweder durch den Verkauf oder durch die Verwendung der Ausschüttungen für weitere Investitionen.

- Steuerpflicht auf die Ausschüttungen kann in einigen Fällen geringer sein als auf Kapitalgewinne

Nachteile:

- Anleger müssen Steuern auf die Ausschüttungen zahlen, was zu einer Reduzierung des Gesamtertrags führen kann

- Möglicherweise höhere Transaktionskosten aufgrund der Ausschüttungen

- Möglicher geringerer Gesamtertrag aufgrund der Ausschüttungen und Steuern

Thesaurierende ETFs

Vorteile:

- Keine jährlichen Ausschüttungen, was bedeutet, dass die Erträge im ETF reinvestiert werden und das Vermögen des ETFs wächst.

- Keine Steuerpflicht für die Anleger auf die jährlichen Erträge, solange sie die ETF-Anteile nicht verkaufen

- Keine Transaktionskosten durch die Reinvestition der Erträge

Nachteile:

- Anleger müssen sich um die Steuern kümmern, wenn sie die ETF-Anteile verkaufen

- Anleger können nicht von den Erträgen profitieren, da diese nicht ausgeschüttet werden

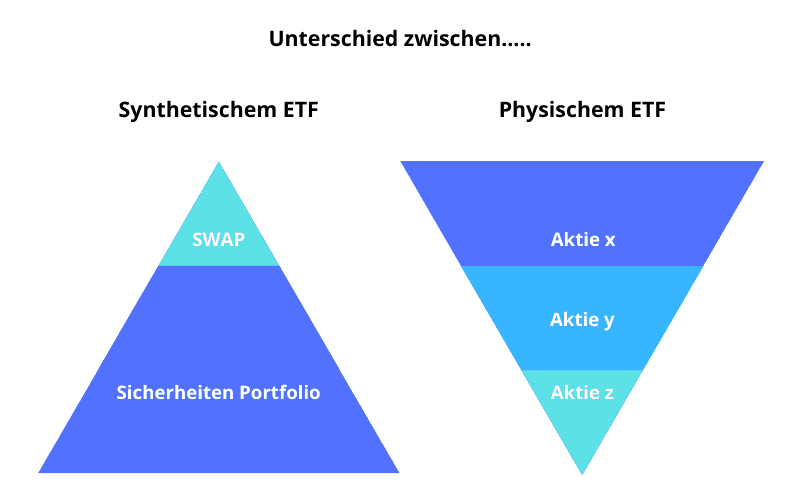

Was ist der Unterschied zwischen einem physischen und synthetischem ETF?

Neben dem zuvor angesprochenen Unterschied zwischen “ausschüttend” und “thesaurierend” gibt es ein weiteres Unterscheidungsmerkmal – und zwar jenem zwischen einem

- physischen ETF

und einem

- synthetischen ETF

Wobei der wesentlich Unterschied zwischen diesen beiden Varianten darin besteht, wie sie die Wertentwicklung des zugrunde liegenden Vermögenswerts nachbilden.

Das folgende Bild veranschaulicht diesen Unterschied deutlich:

Schauen wir uns nun im folgenden Abschnitt die genaue Funktionsweise dieser beiden Varianten an:

Funktionsweise – Physischer ETF

Ein physischer ETF hält tatsächlich die Wertpapiere, die im ETF enthalten sind (z.B. Aktien, Anleihen, Rohstoffe), und gibt den Anlegern eine direkte Beteiligung an diesen Wertpapieren. Ein physischer ETF bietet den Anlegern die Möglichkeit, direkt von der Wertentwicklung des zugrunde liegenden Vermögenswerts zu profitieren.

Funktionsweise – Synthetischer ETF

Ein synthetischer ETF hingegen nutzt Finanzinstrumente wie Derivate, um die Wertentwicklung des zugrunde liegenden Vermögenswerts nachzubilden, anstatt die Wertpapiere tatsächlich zu halten. Diese Finanzinstrumente können beispielsweise Swap-Verträge sein. Synthetische ETFs bieten Anlegern eine indirekte Beteiligung an dem zugrunde liegenden Vermögenswert.

Vor- und Nachteile – physischer versus synthetischem ETF

Wie auch bei den zuvor erläuterten Varianten “thesaurierend” und ausschüttend” so weisen auch die nun erläuterten ETF-Varianten entsprechende Vor – und Nachteile auf, die Anleger bei der Auswahl passender ETFs berücksichtigen sollten:

Physische ETFs

Vorteile:

- Halten tatsächlich die Wertpapiere, die im ETF enthalten sind, und geben den Anlegern eine direkte Beteiligung an diesen Wertpapieren.

- Geringeres Risiko, da sie keine Finanzinstrumente wie Derivate verwenden.

- Transparent und leicht verständlich, da die Wertpapiere und ihre Gewichtung im ETF jederzeit einsehbar sind.

Nachteile:

- Höhere Kosten, da sie die Wertpapiere tatsächlich halten müssen.

- Geringere Flexibilität, da sie auf die Wertpapiere beschränkt sind, die sie tatsächlich halten.

Synthetische ETFs

Vorteile:

- Nutzen Finanzinstrumente wie Derivate, um die Wertentwicklung des zugrunde liegenden Vermögenswerts nachzubilden, was geringere Kosten bedeutet

- Höhere Flexibilität, da sie in eine Vielzahl von Vermögenswerten investieren können, auch wenn sie diese nicht tatsächlich halten

Nachteile:

- Höheres Risiko, da sie auf Finanzinstrumente wie Derivate angewiesen sind und von der Bonität der Gegenpartei abhängen.

- Möglicherweise weniger Transparenz, da die tatsächlichen Wertpapiere, die im ETF enthalten sind, nicht immer bekannt sind.

- Möglicherweise geringere Liquidität, da die Nachfrage nach synthetischen ETFs geringer sein kann als nach physischen ETFs.

- In einigen Ländern nicht erlaubt oder eingeschränkt, daher ist es wichtig, die Gesetzgebung im eigenen Land zu kennen und die Risiken abzuwägen, bevor man sich für eine Investition in synthetischen ETFs entscheidet.

Nach dem wir bis zu diesem Punkt alle wesentliche Arten von ETFs ausführlich dargestellt haben, wollen wir uns in den folgenden Abschnitten mit den allgemeinen Fragen wie

- „Was kosten ETFs?“

- „Wie sicher sind ETFs?“

- „Wie finde ich den passenden ETF?“

Etc. beschäftigen.

Wie sicher sind ETFs?

ETFs sind in der Regel als sichere Anlageformen angesehen, da sie eine breit diversifizierte Anlage in eine Vielzahl von Wertpapieren bieten, was das Risiko minimiert. Es gibt jedoch einige Aspekte, die bei der Beurteilung der Sicherheit von ETFs zu berücksichtigen sind:

1.) Marktrisiko

Wie jede Anlageform sind ETFs dem Marktrisiko ausgesetzt. Dies bedeutet, dass die Wertentwicklung des ETFs von den allgemeinen Marktbedingungen abhängt und die Wertentwicklung des ETFs im Einklang mit der Wertentwicklung des zugrunde liegenden Marktes stehen kann.

2.) Kreditrisiko

Für synthetische ETFs besteht das Risiko, dass die Gegenpartei des Swap-Vertrags in Zahlungsschwierigkeiten gerät und nicht in der Lage ist, ihren Verpflichtungen nachzukommen. Auch bei ausschüttenden ETFs, die Anleihen halten, gibt es das Risiko, dass die Schuldner ihre Zins- und Tilgungsverpflichtungen nicht erfüllen

Zwischenfazit: Auch wenn Exchange Traded Funds oftmals als vermeintlich sichere Anlage-Instrumente angepriesen werden, so muss hier ebenso deutlich gemacht werden, dass auch diese Anlageinstrumente keinesfalls vor durchaus möglichen Kapitalverlusten schützen können.

Was kosten ETFs?

Kommen wir nun an dieser Stelle zu einem der wesentlichsten Pr-Argumente dieser Anlegeinstrumente – den anfallenden Kosten.

Vorab: Ja – ETFs sind oftmals im Vergleich zu aktiv gemanagten Investmentfonds günstiger, aber eben auch nur günstiger, aber nicht gebührenfrei.

Und diese Gebühren können sich auf die erzielbare Rendite auswirken. Umso wichtiger ist es für Anleger, sich der anfallenden Gebühren-Elemente bei Exchange Traded Funds im Klaren zu sein. Schauen wir uns also im Folgenden einige der häufigsten Kosten, die bei ETFs anfallen, etwas genauer an:

Kauf- und Verkaufskosten

Wie bei jeder Anlageform fallen beim Kauf und Verkauf von ETF-Anteilen Kosten an. Diese Kosten können in Form von Maklergebühren oder Spreads (Differenz zwischen Kauf- und Verkaufspreis) anfallen.

Verwaltungskosten

ETFs werden von einem Vermögensverwalter verwaltet, der für die Auswahl und Gewichtung der Wertpapiere im ETF verantwortlich ist. Dieser Vermögensverwalter berechnet in der Regel eine Verwaltungsgebühr (Management Fee), die von den Anlegern getragen wird.

Wiederbeschaffungskosten

ETFs, die physische Wertpapiere halten, können in einigen Fällen Wiederbeschaffungskosten haben, die anfallen, wenn Wertpapiere im ETF ausgetauscht oder ersetzt werden müssen.

Ausschüttungskosten

Ausschüttende ETFs können Kosten verursachen, die anfallen, wenn die Erträge aus dem ETF ausgeschüttet werden. Diese Kosten können in Form von Steuern oder Ausschüttungsgebühren anfallen.

Es ist wichtig zu beachten, dass die Kosten von ETF zu ETF unterschiedlich sein können und dass diese Kosten die Rendite beeinflussen können. Anleger sollten sich vor einer Anlageentscheidung über die Kosten des ETFs im Klaren sein und sie mit anderen ETFs vergleichen, um die bestmögliche Wahl für das eigene Portfolio zu treffen. Womit wir zu dem Punkt kommen, wie man eigentlich die passenden ETFs für das eigene Portfolio finden kann.

Wie finde ich den passenden ETF?

Es gibt einige Faktoren zu berücksichtigen, wenn man den passenden ETF sucht. Hier sind einige Tipps, die bei der Auswahl des passenden ETFs helfen können:

Anlagestrategie

Bevor man mit der Suche nach einem ETF beginnt, sollte man sich klar über die eigene Anlagestrategie und die persönlichen Finanz- und Anlageziele im Klaren sein. Dies hilft dabei, den passenden ETF auszuwählen, der am besten zu den eigenen Zielen passt.!

Diversifikation

Ein ETF sollte eine breit diversifizierte Anlage in eine Vielzahl von Wertpapieren bieten, um das Risiko zu minimieren.

Kosten

ETFs können unterschiedliche Kosten verursachen, die sich auf die Rendite auswirken können. Anleger sollten sich über die Kosten des ETFs im Klaren sein und diese mit anderen ETFs vergleichen, um die bestmögliche Wahl für ihr Portfolio zu treffen.

Performance

Anleger sollten sich über die historische Performance des ETFs im Vergleich zum zugrunde liegenden Markt und zu anderen ETFs im selben Segment informieren.

Transparenz

Anleger sollten sich über die Zusammensetzung, die Gewichtung und die laufenden Kosten des ETFs im Klaren sein.

Ist der Punkt der Auswahl passender ETFs an dieser Stelle abgeschlossen, kommen wir zu wohl einer der meistgestellten Frage, wenn es um das Thema Vermögensaufbau geht:

Lohnt sich die Geldanlage mit einem ETF-Sparplan?

Und wenn ja:

Was gilt es hier zu beachten?

Kommen wir also in den folgenden und somit dann auch letzten Abschnitten dieses ETF – Ratgebers zu allen Fragen rund um ETF-Sparpläne.

Was ist ein ETF-Sparplan?

Ein ETF-Sparplan ist eine Möglichkeit, regelmäßig zu investieren. Es ermöglicht Anlegern, in regelmäßigen Abständen (z.B. monatlich) einen bestimmten Betrag in eine frei wählbare Anzahl an Exchange Traded Funds einzuzahlen. Auf diese Weise können Anleger ihr eigenes ETF- Portfolio aufbauen und langfristig von der Wertentwicklung profitieren, ohne eine große Summe auf einmal investieren zu müssen.

ETF-Sparpläne stellen also eine gute Möglichkeit für Anleger dar, die ihr ETF-Portfolio auf lange Sicht aufbauen und das Risiko durch Diversifikation minimieren möchten.

Es ist wichtig zu beachten, dass die Auswahl der ETFs, die Höhe des Sparbetrags und die Frequenz des Sparplans entsprechend der eigenen Anlagestrategie und den persönlichen Finanz- und Anlageziele ausgewählt werden sollten.

Worauf müssen Anleger bei einem ETF-Sparplan besonders achten?

Wenn man einen ETF-Sparplan einrichtet, gibt es einige Faktoren, auf die man besonders achten sollte:

1. Auswahl passender Exchange Traded Funds

Es ist wichtig, dass der gewählte ETF gut diversifiziert und kosteneffizient ist und dass er bestmöglich zu der eigenen Anlagestrategie und Zielen passt. Wenn zum Beispiel eine Dividenden-Strategie verfolgt werden, dann sollten hier entsprechende Dividenden ETFs gewählt werden.

2. Sparbetrag

Der Sparbetrag sollte entsprechend der eigenen Finanzsituation und der, ins Auge gefassten Anlagestrategie ausgewählt werden.

3. Sparfrequenz

Auch die Häufigkeit des Sparplans sollte entsprechend der eigenen Finanzsituation ausgewählt werden. Es ist wichtig, dass man sich den Sparbetrag leisten kann. Entscheidend ist das man regelmässig in den Sparplan einzahlt.

4. Kosten

Ein Punkt, der keinesfalls vernachlässigt werden sollte – die Kosten. Vergleichen sie unbedingt die anfallenden Kosten der ausgewählten Fonds. und Sparplan-Anbieters Jeder Cent, der hier zu viel ausgegeben wird, geht letztendlich zu Lasten der Rendite.

5. Flexibilität

Einige ETF-Sparpläne ermöglichen es Anlegern, den Sparbetrag und die Sparfrequenz jederzeit anzupassen. Es ist also anzuraten, sich über die Flexibilität des Angebots zu informieren.

6. Steuervorteile

Es ist zudem von Bedeutung, sich über die steuerlichen Auswirkungen des Sparplans im Klaren zu sein und sich gegebenenfalls mit einem Steuerberater zu beraten.

Womit wir nun zu wohl einer der meistgestellten Fragen kommen.

Wieviel Rendite kann ich mit einem ETF Sparplan erreichen?

Grundsätzlich kann man zu der möglichen erzielbaren Rendite eines ETF Sparplans natürlich keine, zu 100 % zutreffenden Aussagen machen. Doch lohnt es sich durchaus, ein mögliches Rendite-Szenario eines ETF Portfolios, das mithilfe eines Sparplan aufgebaut wird, zu simulieren.

Nehmen wir hierzu also einmal folgende Basis-Werte eines ETF-Sparplans an:

- 5 Jahre Laufzeit

-

Monatlicher Sparbetrag von 50 Euro

-

Jährliche Rendite-Erwartung = 5 %

Basierend auf diesen Werten würde das Ergebnis wie folgt aussehen:

Mit einem monatlichen Sparbetrag von 50 Euro und einer jährlichen Rendite von 5 % ist es möglich, innerhalb von fünf Jahren eine beträchtliche Rendite zu erzielen. Wenn Sie diesen Betrag jeden Monat anlegen, haben Sie zu Beginn des fünften Jahres eine Anfangsinvestition von 3.000 Euro. Je nach der Performance der ausgewählten ETFs können die Renditen von Jahr zu Jahr variieren; im Durchschnitt kann jedoch eine jährliche Rendite von 5% erwartet werden.

Am Ende des fünften Jahres sollten Sie, wenn alles nach Plan läuft, einen Gesamtwert Ihrer Anlage (ohne Entnahmen) von 4.204 Euro erreicht haben.

Dies wäre ein Gewinn von 1.204 Euro auf der Grundlage Ihrer anfänglichen Einlage in diesem Fünfjahreszeitraum – was einer Rendite von 40 % über fünf Jahre (oder 8 % jährlich) entspricht. Natürlich ist dies nur ein Beispiel und zukünftige Renditen können je nach Marktbedingungen höher oder niedriger ausfallen.

Das Fazit zum Thema ETF und ETF-Sparplan

Was bleibt also als Zusammenfassung und Fazit zum Abschluss unseres ETF Ratgebers?

Ein Investment in verschiedene Exchange Traded Funds beziehungsweise ETF-Sparpläne ist bestens geeignet, um auf lange Sicht hin stetig ein kleines (oder auch größeres – je nach Investitionssumme) Vermögen aufzubauen. Natürlich führen hohe Investment-Summen auch zu einem deutlich schnelleren Vermögensaufbau. Doch gerade Sparpläne auf Basis solcher Indexfonds sind bereits mit kleinen monatlichen Beträgen – zumeist ab 25 € – besparbar.

Der generelle Vorteil von Fonds-Sparplänen besteht vor allem darin, dass beim Ratensparen stets der gleiche Geldbetrag investiert wird. So kauft man bei niedrigen Fondskursen mehr ETF-Anteile als bei hohen Kursen. Der Effekt zeigt sich darin, dass sich so unterm Strich sehr günstige Durchschnittskosten bei einem Investment in einem ETF-Sparplan ergeben.

So genießen Anleger auf Dauer mit ihrem finanziellen Engagement in Indexfonds / Exchange Traded Funds allerbeste Aussichten auf guten Ertrag. Und je länger der Anlagehorizont gewählt wird, umso besser.

Oder anders ausgedrückt: Je früher man mit dem Vermögensaufbau beginnt, desto besser!

Unsere besten Angebote für Online Wertpapier-Depots und ETF-Sparpläne

Mit unserem kostenlosen ETF Vergleich können sie aus aktuell 10 Anbietern wählen, über die sie ETF kaufen beziehungsweise einen ETF-Sparplan online eröffnen können.

Markus G

© Copyright by RoboAdvisor-Portal.com 2022

Website Design by Felicis Design

5 Kommentare

Das ist definitiv mal einer der besten Artikel, was die Erklärung von ETFs betrifft Alle wichtigen Arten von ETFs bestens erklärt und dazu noch den “geschichtlichen” Hintergrund. Kompliment. Solche Artikel gehören bei Google unter die Top 10, da lege ich mich fest.

Gefällt mir sehr gut, auch als Laie. Schön simple erklärt, besser als auf den meisten Seiten. Für mich bleiben nach wie vor ein paar Fragen: Wo ist genau der Unterschied zwischen Robo-Advisor und einem Sparplan? Es wird beides von jemand anderen überwacht und es kostet mehr als wenn man die ETFs selber auswählt. Aber der genaue Unterschied – bzw. Vor- und Nachteil ist mir noch nicht bewusst geworden. Und ob es einen großen Unterschied gibt zwischen den ganz großen gestreuten ETF wie MSCI World etc…gibt es da große Ertragsunterschiede? Danke!

Der Artikel auf dieser Webseite ist sehr ausführlich, und beschreibt detailliert die Vor- und Nachteile des ETF Sparens! Ich kann es daher jedem mit gutem Gewissen weiterempfehlen, der sich für das Thema Geldsparanlage interessiert, und wertvolle Informationen darüber erfahren möchte!

So eine Seite ist Gold wert, da man sonst nicht so viele konkrete Erklärungen zu ETF-Anlagen findet.

Ausführlich erklärt. Läßt keine Fragen offen. Auch für welche die sich nicht mit dem Thema auskennen.