Scalable Capital - Roboadvisor

Scalable Capital – das Robo-Advisor Angebot

Alle, für Anleger wichtigen Details zum Robo-Advisor Angebot von Scalable Capital!

Zuletzt aktualisiert am: 14. Juli 2023

Scalable Capital - die Vorstellung des Robo-Advisors

Inhaltsverzeichnis

Scalable Capital ist mit seiner Online-Vermögensverwaltung Scalable Wealth zweifelsohne der bekannteste Robo-Advisor in Deutschland und wird als einer der Pioniere auf diesem Markt angesehen. Die Gründung des FinTech-Unternehmens erfolgte im Jahr 2014 in München durch Erik Podzuweit (zum Scalable Interview), Florian Prucker, Adam French und Prof. Dr. Stefan Mittnik. Bis heute ist Erik Podzuweit das Gesicht und die Stimme des Robo-Advisor-Anbieters. Er kann eine Berufserfahrung von sieben Jahren als Executive Director bei der US-amerikanischen Großbank Goldman Sachs vorweisen. Unter dem Gründer-Team um Erik Podzuweit, Florian Prucker und Prof. Dr. Stefan Mittnik konnte Scalable Capital schnell an Bekanntheit gewinnen

Das Anlagekonzept des Fintechs geht maßgeblich auf Professor Dr. Stefan Mittnik zurück. Er ist Professor für Finanzökonometrie und Direktor des Center for Quantitative Risk Analysis an der Ludwig-Maximilians-Universität in München sowie Fellow am Center for Financial Studies (CFS) in Frankfurt.

Scalable Capital kooperiert im Bereich der Kundengewinnung mit der internationalen Großbank ING betrieben und hat mit dem US-amerikanischen Unternehmen Blackrock einen der weltweit finanzstärksten Investment-Unternehmen als Partner. Mit dieser Unterstützung ist das FinTech-Unternehmen aktuell einer der größten Anbieter für digitale Geldanlagen in Deutschland, gemessen an den Assets under Management (verwaltete Kundengelder).

Das Fintech besitzt für sein Investment-Angebot einer Online-Vermögensverwaltung eine Lizenz nach Paragraf 32 Kreditwesengesetz (KWG) der Bundesanstalt für Finanzaufsicht (Bafin). Die Depots der Kunden werden bei der renommierten Baader Bank verwaltet.

Das Scalable Capital Robo-Advisor Angebot

Die Online-Vermögensverwaltung Scalable Wealth stellt seinen Anlegern weltweit diversifizierte Investmentportfolios zur Verfügung, welche mithilfe von ETFs und ETCs umgesetzt werden. Diese Portfolios werden individuell auf das Risikoprofil jedes Anlegers zugeschnitten, welches zu Beginn des Onboardings ermittelt wird.

Um eine breitere Diversifikation zu erreichen, finden bei der Umsetzung der verschiedenen Anlagestrategien sowohl ETFs als auch ETCs Verwendung. Scalable Capital bietet dem Anleger mit seinem Roboadvisor-Angebot zahlreiche Anlagestrategien, um langfristig ein Vermögen aufzubauen.

Diese Anlagestrategien unterscheiden sich bei Scalable Wealth grob in 2 Bereiche – den

- Weltportfolios, die unter der Bezeichnung “Wealth Global“

Als auch den

- Themenspezifischen Strategien, die unter “Wealth Select“

Angeboten werden.

Die Wealth Global Anlagestrategien im Detail

Die Weltportfolios werden dabei in 3 Strategien unterteilt – und zwar wie folgt:

- Weltportfolio – Klassisch

>> global diversifiziertes ETF-Portfolio, das neben 7.800 Aktien aus allen investierbaren Regionen auch Anleihen und Rohstoffe beinhaltet

- Weltportfolio – Nachhaltig

>> weltweit diversifiziertes ETF-Portfolio, das ökologische, soziale und ethische (ESG) Kriterien berücksichtigt

- Weltportfolio – Nachhaltig + Gold

>> weltweit diversifiziertes ETF-Portfolio, das ökologische, soziale und ethische (ESG) Kriterien berücksichtigt und mit einem Investment in physisches Gold und Rohstoffe als möglichen Schutz gegen Inflation abgesichert wird.

Eine weitere Abstufung dieser 3 Anlagestrategien besteht in dem prozentualen Anteil von Aktien-Investments.

So kann man als Anleger bei der Anlagestrategie „Weltportfolio klassisch“ zwischen einer Aktienquote von mindestens 30 % bis hin zu einer Maximal-Quote von 100 % wählen. So stehen also allein bei der Anlagestrategie „Weltportfolio klassisch“ 7 Einzelstrategien zur Auswahl.

Auch bei den beiden anderen Strategien „Weltportfolio nachhaltig“ und „Weltportfolio Nachhaltig plus Gold“ kann man als Anleger zwischen verschiedenen Risikoklassen, die sich an der Aktienquote zwischen 0 -100 % orientieren, wählen. Bedeutet, dass man bereits hier als Anleger in Summe aus 20 verschiedene Investmentstrategien wählen kann.

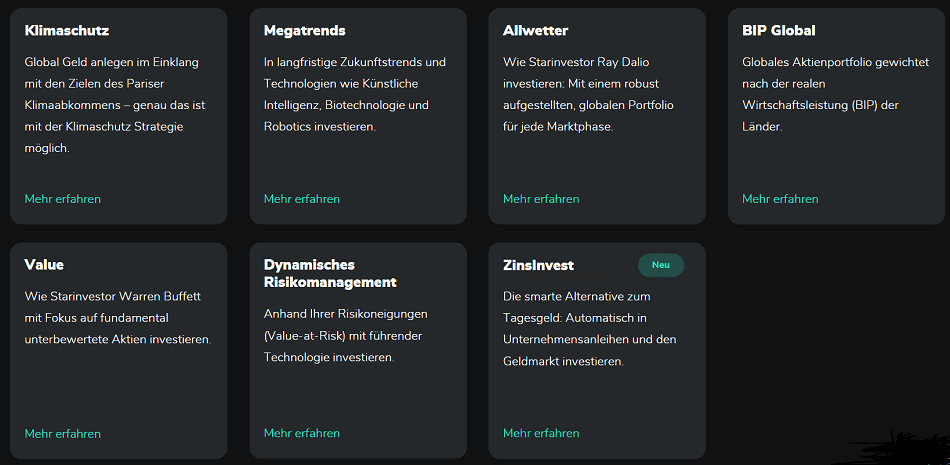

Die Wealth Select Anlagestrategien im Detail

Wer sich hingegen bei den Anlagestrategien unter Wealth Global von Scalable Capital mit seinen Anlagewünschen nicht wiederfindet, dem bietet die Online-Vermögensverwaltung die Option in ausgewählte Themen-Gebiete beziehungsweise Schwerpunkte zu investieren, die unter der Bezeichnung „Wealth Select“ zur Verfügung stehen.

Derzeit bietet die Online-Vermögensverwaltung von Scalable Capital folgende Anlageschwerpunkte beziehungsweise Themen-Gebiete:

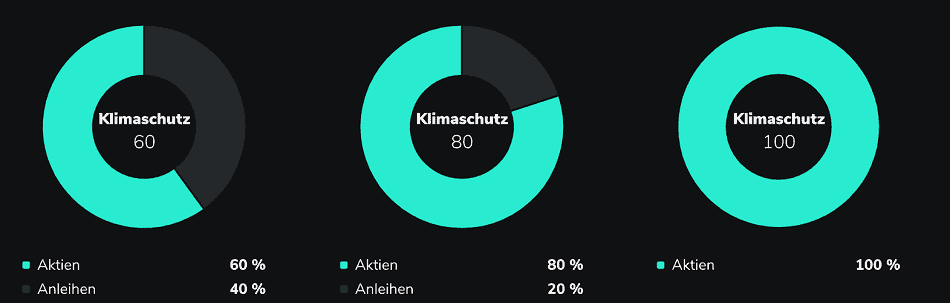

- Klimaschutz

>> Hier wird in Unternehmen investiert, die gezielt ihre Kohlenstoff-Emission reduzieren, und so das Ziel des Pariser Klimaabkommens, die Klimaneutralität, unterstützen. Hier stehen dem Anleger insgesamt 3 Anlagestrategien mit einer wählbaren Aktienquote von 60, 80 oder 100 % zur Verfügung.

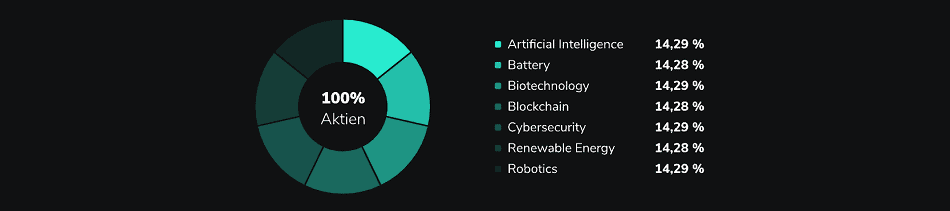

- Megatrends

>> Hier steht ein breit diversifiziertes Portfolio zur Verfügung, das regelmässig überwacht und an Markttrends angepasst wird. Investiert wird hier in innovative Technologien wie Blockchain, Big Data, Biotechnologie und Robotik. Bei der Megatrends-Anlagestrategie handelt es sich um eine Anlagestrategie mit 100 % Aktienquote.

- Allwetter

>> Dem Portfolio steht die Investment-Strategie des erfolgreichen Hedgefonds Investors Ray Dalio zuvor. Das Ziel dieser Strategie ist, die Volatilität des Portfolios über alle Marktphasen hinweg möglichst gering zu halten und dabei dennoch hohe Renditen für den Anleger zu erwirtschaften. Das Allwetter Portfolio beinhaltet eine Aktienquote von konstant 40 %, einer Anleihenquote von 40 % sowie einer Rohstoffquote von 20 %.

- BIP Global

>> Die Zusammensetzung des Portfolios wird durch das Bruttoinlandsprodukt eines Landes bestimmt, um sicherzustellen, dass sich die Wirtschaftsleistung des Landes in den Investitionen widerspiegelt. Bedeutet, dass je höher das Brutto-BIP eines Landes ist, desto höher ist dessen Anteil in diesem Portfolio. Investiert wird hier zu 100 % in Länder- und Regionen-spezifische Aktien ETFs.

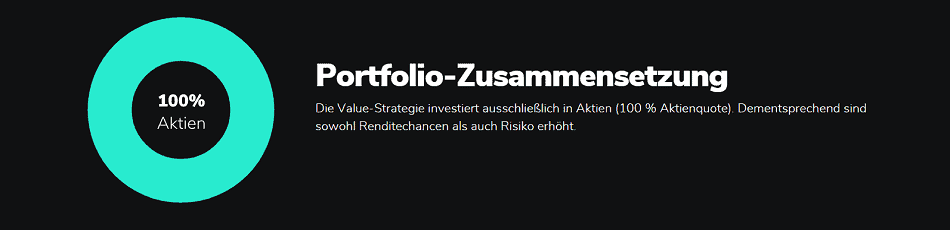

- Value

>> Hierbei handelt es sich um ein global diversifiziertes ETF-Portfolio, dass gemäß der Strategie des Value-Investing, dass auf den Ideen von Benjamin Graham basiert und heutzutage in Warren Buffett seinen wohl berühmtesten Vertreter findet, ausschließlich in unterbewerte Aktien investiert. Das Investment erfolgt zu 100 % in Aktien ETFs.

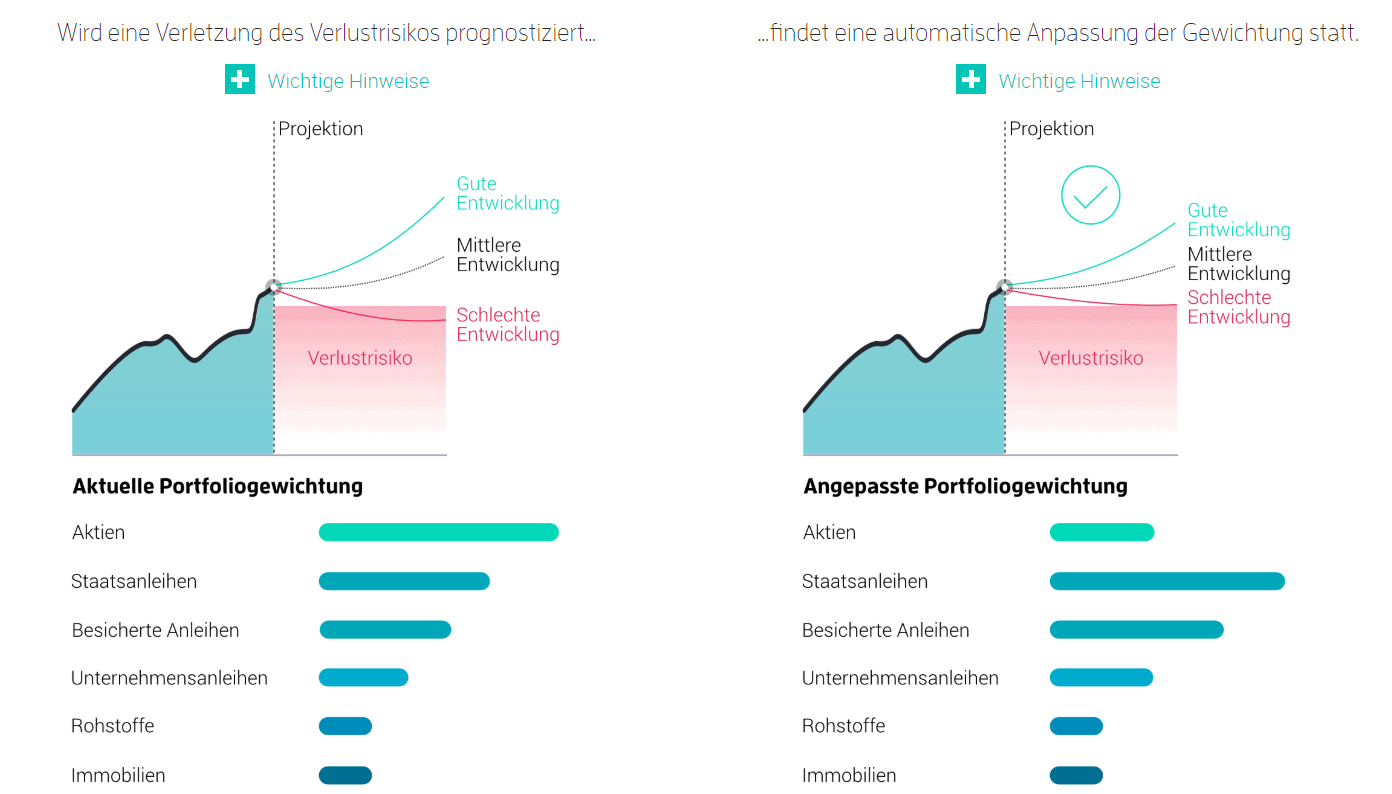

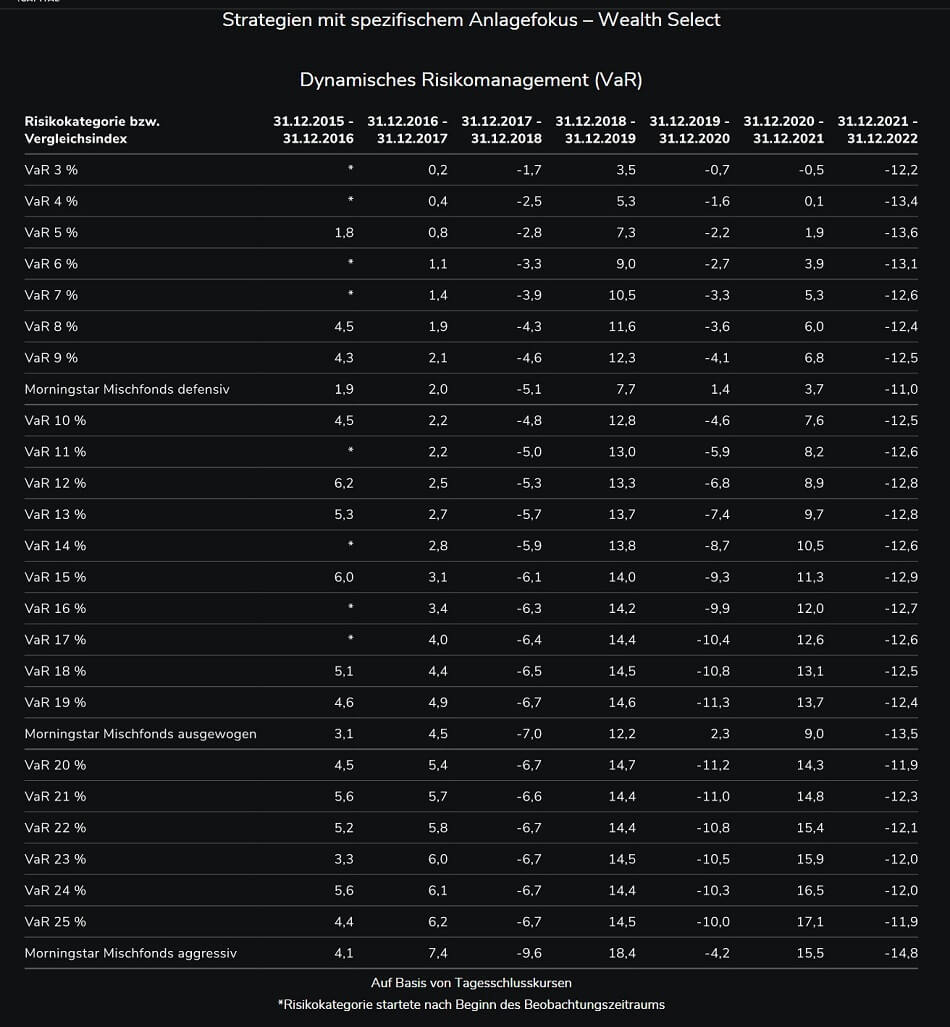

- Dynamisches Risikomanagement

>> Hierbei handelt es sich um ein globale diversifiziertes und in alle Anlageklassen hinweg investierendes ETF-Portfolio. Im Gegensatz zu den anderen Anlagestrategie wird dieses Portfolio jedoch kontinuierlich mittels Technologie in Form von Simulations-Szenarien der Wertentwicklung automatisch überwacht und bei Bedarf, wie sich ändernden Marktsituation und Abweichung vom ursprünglich gewählten Risiko des Anlegers, entsprechend angepasst

Geboten werden hier insgesamt 3 verschiedene, nachdem Value-at-Risk ausgerichtete Anlagestrategien VaR 9 % / VaR 19 % und VaR 25 %.

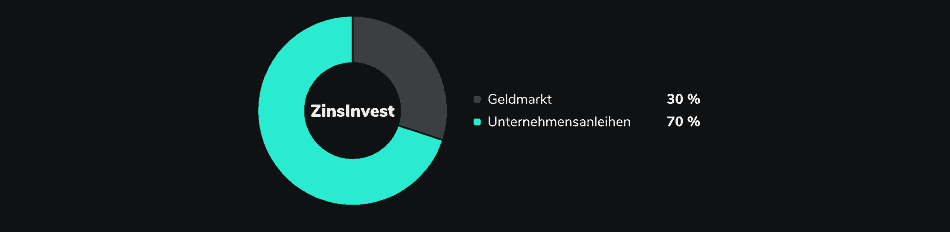

- ZinsInvest

>> ZinsInvest ist eine breit diversifizierte Anlage-Strategie, die darauf abzielt, kurz- bis mittelfristig von hohen Zinssätzen zu profitieren, indem sie in kurzlaufende, relativ schwankungsarme Anleihen-ETFs sowie Geldmarkt-ETFs investiert. Der Anlagefokus liegt bei dieser Strategie vor allem auf Unternehmensanleihen mit hohem Investment-Grade-Rating (hoher Bonität), um eine Zielrendite von 3,6% zu erzielen. Die Gewichtung liegt hier bei 30 % Geldmarktfonds und 70 % Unternehmensanleihen.

In Summe stehen dem Anleger also 38 verschiedene Anlagestrategien bei der Online-Vermögensverwaltung von Scalable Capital zur Verfügung. Eine Anzahl, die im Vergleich zum Gros der Mitbewerber ein gewisses Alleinstellungsmerkmal darstellt

Investment-Philosophie und Investment-Strategie

Scalable Capital hat sein Anlage-Konzept beziehungsweise Investmentstrategie unter Berücksichtigung der Erkenntnisse der Nobel-Preisträger Eugene Fama und Robert Engle konstruiert. Dies bedeutet, dass sich Anlage-Risiken aus Sicht von Scalable nachweislich und zweckmäßig prognostizieren lassen.

Die Erkenntnis? Finanzmarktrisiken stellen sich im Zeitablauf nicht konstant dar. Im Gegenteil: Sie ändern sich stark und treten häufig in „Clustern“ auf. Das heisst, dass wechselnde Phasen gibt, die sich vor allem durch hohe oder niedrige Volatilität bemerkbar machen. Dies impliziert vor allem, dass eine höhere Volatilität auch gleichzeitig einem höheren Verlustrisiko entspricht.

Dabei baut das Investment-Konzept von Scalable vor allem auf 2 grundlegenden Elementen auf:

- dem Value-at-Risk

- dynamisches Risikomanagement

Risikomaßstab >> Value-at-Risk

Was Scalable vor allem vom Gros seiner Mitbewerber unterscheidet ist, das der RoboAdvisor keine vorgefertigten Portfolios nach Risikoneigungen anhand entsprechend beantworteter Fragen seitens des Anlegers anbietet.

Portfolios beziehungsweise Anlagestrategien a la „moderat“, „konservativ“ oder „chancenorientiert“ sucht man vergeblich.

Als eine der wenigen RoboAdvisor Anbieter stehen Anlegern stattdessen in Summe 44 Anlagestrategien (klassisch oder nachhaltig (mit und ohne Gold) zur Verfügung, welche sich in verschiedene Risikoklassen von 3 Prozent bis 25 Prozent Value-at-Risk aufteilen.

Mehr Infos zum Value-at-Risk gibt es >> Ratgeber Value-at-Risk <<

Dynamisches Risikomanagement

Grundsätzlich gilt bei einer Geldanlage mit Scalable, dass die Anlagestrategie stets an die Risikoneigung des Anlegers individuell angepasst wird.

Nach Start der Geldanlage wird das Portfolio des Anlegers kontinuierlich überwacht und gegebenenfalls an die ursprüngliche Risikobereitschaft angepasst beziehungsweise „auf Kurs“ gebracht.

Hierbei besteht jedoch die Gefahr einer stetigen „Aktivität“ im Portfolio, aus dem sich auch entsprechende Kosten für den Anleger ergeben können.

Der Investment-Prozess setzt also auf ein dynamisches Risikomanagement, mit der Zielsetzung so deutlich bessere, weil risiko-adjustierte Renditen für seine Anleger zu erwirtschaften.

Anlageklassen und Anlageuniversum

Scalable Capital investiert das Kapital seiner Anleger vor allem in Anlageklassen, welche eine börsentägliche Liquidität bieten und unter dem Aspekt der Kosten effizient handelbar sind.

Hierzu gehören vor allem Aktien, Staats- und Unternehmensanleihen aus Industrie und Schwellenländern, besicherte Anleihen sowie Rohstoffe und Immobilienaktien. Als Anlageinstrument kommen dabei ausschließlich ETFs und ETCs (Rohstoffe) zum Einsatz.

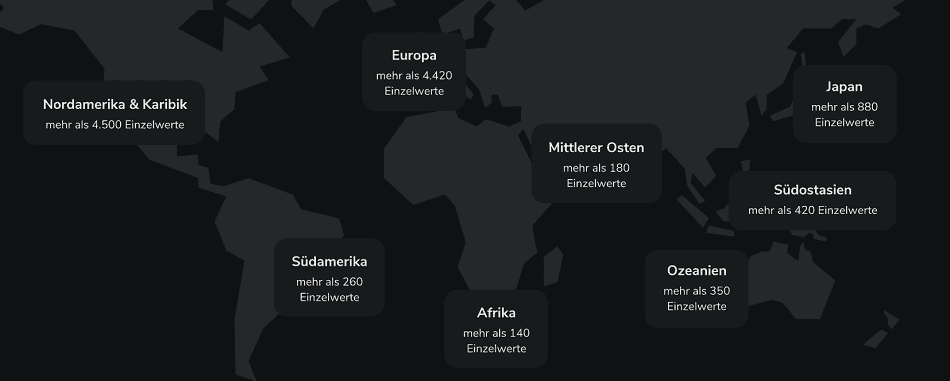

Positiv ist unter anderem, dass sich die Portfolios sehr breit gestreut zeigen. Das seitens Scalable genutzte Anlageuniversum ermöglicht ein Investment in bis zu 12.500 Einzelwerte aus etwa 90 Ländern.

Scalable wählt die ETFs dabei unter anderem nach den folgenden Kriterien aus:

- Physisch replizierende ETFs werden gegenüber synthetisch replizierenden ETFs bevorzugt

- Tracking-Error gering wie möglich

- Niedrige Total-Expense-Ratio und Total-Cost-of-Ownership

- Grosses Anlagesummen = Niedrige Geld-Brief-Spannen

- Hohe Liquidität

Das Onboarding

Das sogenannte Onboarding verläuft bei Scalable ähnlich wie bei allen anderen Anbieter auch und zwar mittels eines Online-Fragebogens zur Einschätzung der Risikoneigung.

Allerdings greift Scalable bei dem Fragebogen hierbei auf den sogenannten WpHG (Wertpapierhandelsgesetz)-Bogen zurück. Insgesamt muss der Anleger im Rahmen des Scalable Onboardings 9 Fragen zur Risikotoleranz, finanziellen Tragfähigkeit und dem Kenntnis- und Erfahrungsstand beantworten.

Mit einem Klick auf “Jetzt investieren” sowie der Eingabe und Bestätigung der anzugebenden E-Mail-Adresse wird das Onboarding initiiert. Was folgt, sind 9 Fragen, die zur Ermittlung der Risikoneigung führen sollen:

- Welches Ziel verfolgen Sie mit Ihrer Anlage?

- Was ist Ihr Anlagehorizont?

- Kapitalmärkte sind schwankungsanfällig. Welcher Wertverlust macht Sie nervös?

- In welchen Anlagen haben Sie Kenntnisse und/oder Erfahrungen?

- Mit welchen Finanzdienstleistungen sind Sie vertraut?

- Wie hoch ist Ihr Netto-Monatseinkommen?

- Wie hoch sind Ihre gesamten monatlichen Ausgaben?

- Wie hoch ist Ihr frei verfügbares Vermögen?

- Wie lange reichen Ihre Reserven, um Ihre laufenden Ausgaben und Verpflichtungen zu decken?

Sind diese Fragen beantwortet, erfolgt die Ermittlung einer passenden Anlagestrategie.

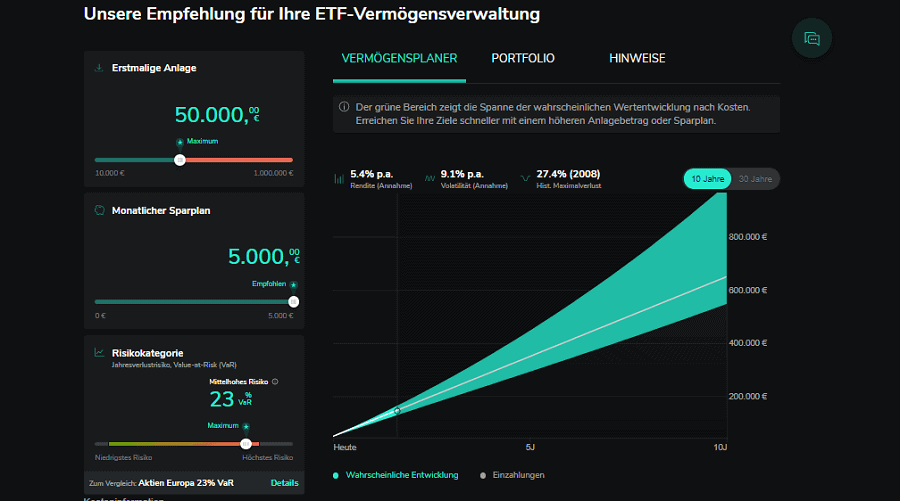

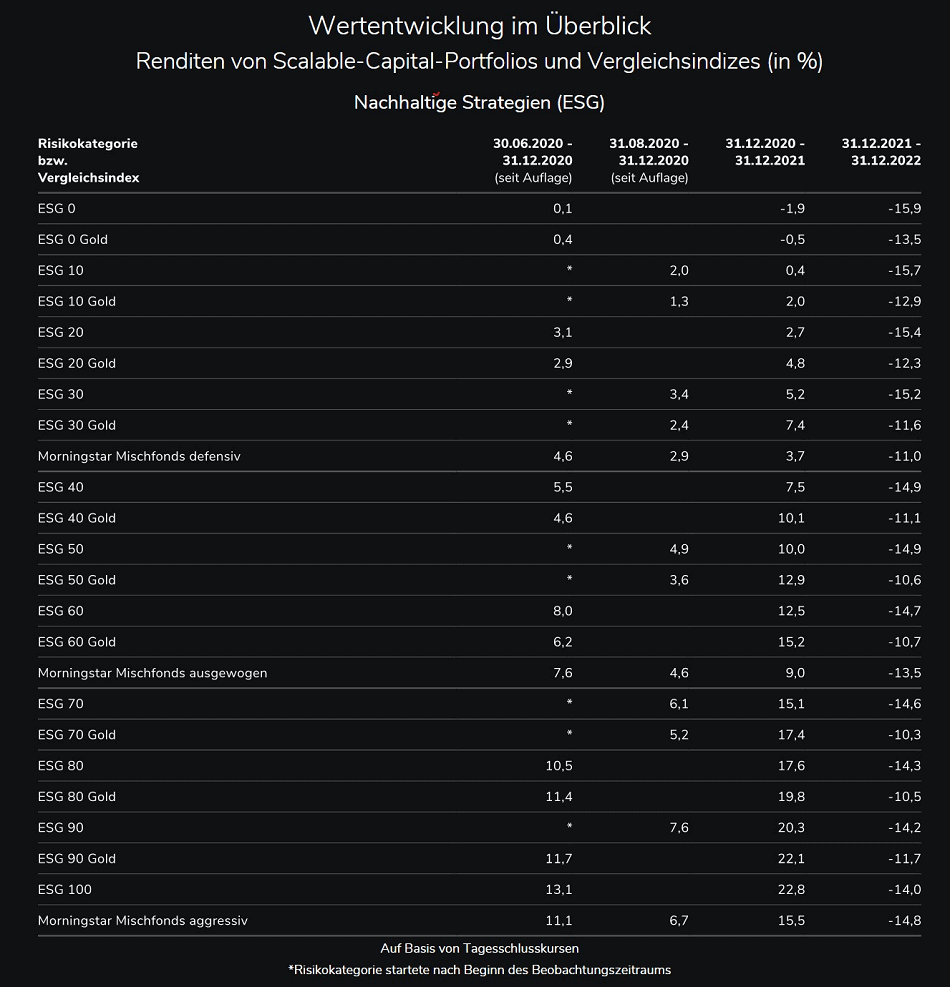

Performance-Daten

Scalable Capital weist erfreulicherweise auf seiner Webseite die Performancedaten seiner Anlagestrategien und Portfolios seit Auflage im Jahr 2016 aus. In den folgenden Grafiken sind die Daten zur Wertenwicklung dargestellt:

Mehr Informationen zu den Renditen von Scalable Wealth gibt es >> Hier <<

Wissenswert: Beim Thema “Performance” muss beim RoboAdvisor Angebot von Scalable Capital jedoch Folgendes angemerkt werden, was die obige Grafik letztendlich nicht deutlich macht:

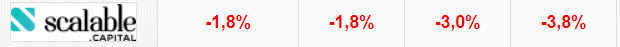

Im Echtgeldtest des Portals Brokervergleich schneidet Scalable Capital im Vergleich zu allen anderen Teilnehmern des Echtgeldtest für das Jahr 2020 mit einem Minus von 11,5 % mit weitem Abstand am schlechtesten ab. So beträgt der Abstand zum Vorletzten Robo-Advisor, Ginmon, stattliche 11,1 %.

Und was die schlechte Performance von Scalable Capital, und damit das oft seitens Scalable kommunizierte Argument der mittel-, Langfristigkeit angeht, so wird dies ebenfalls bei Betrachtung eines Zeitraums von 4 Jahren deutlich.

So liegt die im Echtgeldtest verfolgte Scalable Anlagestrategie mit einem Minus von 3,8 % deutlich hinter seinen Mitbewerbern. In keinem der 4 Jahre konnte die Anlagestrategie auf Jahressicht bis dato eine positive Performance hinlegen, wie folgende Grafik belegt:

Assets under Management

Scalable Capital zählt zu den Robo-Advisor Anbietern, die von Beginn an keinerlei Geheimnis daraus machen, wie hoch die Summe der von Ihnen verwalteten Kundengelder (Assets under Management) sind. So beträgt die Summe jener AuM aktuell mit Stand Juli 2023 >>

- cirka 4 Milliarden Euro

Mit dieser Summe ist das FinTech Unternehmen um Gründer Erik Podzuweit – basierend auf den verwalteten Kundengeldern – der größte deutsche Robo-Advisor Anbieter.

Mindesteinlage und Sparplan

Wer den Vermögensaufbau mithilfe des Robo-Advisors Scalable in Angriff nehmen möchten, hat hierzu zwei Möglichkeiten: Anleger können entweder eine Mindesteinlage von 1.000 € tätigen oder einen monatlichen Sparplan von mindestens 20 € einrichten.

Eine erfreuliche Nachricht ist, dass Scalable Capital zum 30. November 2021 eine Anpassung vorgenommen hat, indem sie sowohl die Mindestanlagesumme als auch die Höhe des Sparplanbetrags gesenkt haben.

Außerdem wurde die Einrichtung des monatlichen Sparplans von der Bedingung einer Mindestanlagesumme entkoppelt. Das bedeutet, dass man nun mit monatlichen Einzahlungen von mindestens 20 € in das Vermögensverwaltungsangebot von Scalable einsteigen kann.

Darüber hinaus besteht die Möglichkeit, einen Auszahlplan ab 100 € zu nutzen.

Kosten des Robo-Advisor Angebotes

Die Kosten für eine Geldanlage beim Robo-Advisor Scalable Capital setzen sich aus einer

- Servicegebühr

und den

- laufenden Fondskosten

zusammen. Die All-in-Gebühr beträgt 0,75 Prozent pro Jahr des verwalteten Anlagebetrags. Darin sind alle Gebühren für die Vermögensverwaltung, Transaktionskosten sowie Konto- und Depotführung enthalten. Diese Gebühr wird Tag genau berechnet und monatlich mit dem Guthaben auf dem Verrechnungskonto verrechnet.

Die laufenden Fondskosten für die eingesetzten Exchange Traded Funds (ETFs) betragen im Durchschnitt etwa 0,15 Prozent pro Jahr und werden direkt aus dem Fondsvermögen entnommen.

Pro- / Contra des Scalable Robo-Advisor Angebotes

Pro >>

- 38 verschiedene Risikokategorien

- dynamisches Risikomanagement

- wöchentliche Anpassung der Anlage an die erwünschte Risikostufe

- keine Gebühren für Ein- oder Auszahlungen

- Mindesteinlage ab 1.000 €

- Sparplan ab 20 € monatlich möglich (nicht gebunden an Mindestanlagesumme)

- Nachhaltiges Kapitalanlage-Angebot verfügbar

- Spezielles Geldanlage – Angebot “Sparen für Kinder”

- Kontoeröffnung für Privat- und Firmenkunden möglich

Contra >>

- Anlage eines Gemeinschaftskontos nicht möglich

- mögliche Kostenexplosion durch häufige Umschichtungen / Anpassungen >> Rendite-Minderung

- Performance absolut unter Durchschnitt

Das Fazit zu Scalable Capital

Was bleibt als Zusammenfassung zum Branchenprimus mit mehr als 2,6 Milliarden Euro “Assets under Management” (verwaltete Kundengelder – Stand 12/2022) zu sagen?

Positiv? Die Mindestanlagesumme ist auf 1.000 € als auch der Mindestbetrag bei den Sparplänen auf 20 € gesenkt worden, ebenso wie die Entkoppelung von Mindestanlage und Sparplan, dich einige “Wermutstropfen” für Anleger bleiben.

Kritikpunkt? Der gesamte Investment-Prozess des Robo-Advisors ist für Laien eher schwer zu verstehen, was sicherlich die bis dato nachwievor vorherrschende Auffassung der “Blackbox Robo-Advisor” durchaus berechtigt erscheinen lässt. Jedoch ist an dieser Stelle auch positiv zu erwähnen, dass das Unternehmen immer wieder Webinare als auch Vor-Ort Präsentationen durchführt, um potenziellen privaten Investoren das eigene Kapitalanlage-Angebot im Detail näherzubringen.

Und zu guter Letzt: Schaut man sich auf mittlere Sicht die Performance von Scalable an, so muss festgestellt werden, dass diese im Vergleich zum Durchschnitt aller Anbieter eher unterdurchschnittlich war. Insofern darf an der Wirksamkeit des Risikomanagements durchaus gezweifelt werden.

Aktuelle Gutscheine / Sonderaktionen

*1.000 Euro Gewinnspiel – Neukundenangebot Scalable Wealth*

- Aktion gilt von 04.07.2023 bis 01.08.2023

- Unter allen Nutzenden, die im Juli ein neues Portfolio eröffnen, wird Scalable 10 Gewinner auslosen, die je 1,000 € gewinnen.

- Gilt für bestehende Wealth- und Neukunden aus Deutschland. Voraussetzung ist, die Öffnung eines neuen Wealth-Portfolios, das 6 Monate lang gehalten wird.

Mehr Informationen und der Weg zur Teilnahme am Gewinnspiel >> Hier <<

Markus G

Website Design by Felicis Design